|

资讯要闻

|

A股半年报业绩“弱复苏”实质增长仍乏力 点击数:750 发表时间:2013-09-22

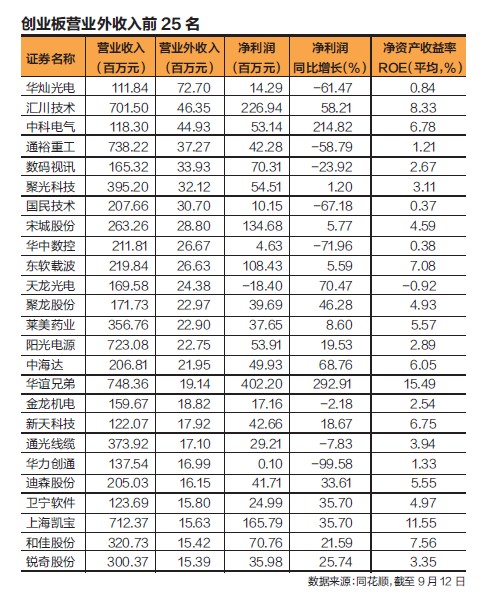

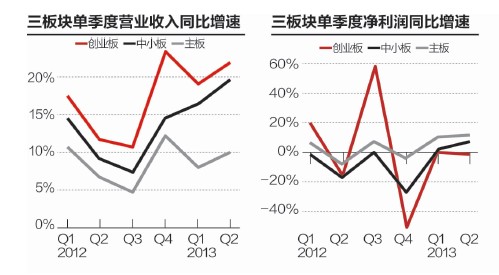

经济观察报 记者 彭友 随着半年报披露落下帷幕,上市公司整体业绩也水落石出。同花顺iFind统计数据显示,A股上市公司上半年实现营业收入共计12.77万亿元,同比增长33.14%;净利润1.14万亿元,同比上升15.51%。显示出整体盈利能力仍处于弱复苏水平。 上市公司业绩企稳回升,与二季度中国经济开始复苏密切相关。但是如果仔细分析就会发现,上市公司营业外收入和投资收益大增,扮靓了上市公司业绩。而剔除非经常性损益后,上市公司业绩基本与一季度持平。而应收账款的大幅减少则可能直接影响三季度的业绩。 同时,从基金公司披露的中报来看,创业板超配比例极高,说明基金对于创业板的参与度更深,基金也是上半年创业板大牛市的重要资金供给方。 中小板、创业板利润增速不理想 对于上半年备受市场追捧的中小盘公司,广发证券分析师谢军、蔡红辉研究发现,中小板和创业板收入增速保持高速,但利润增速仍不理想,主板利润增速显著好于创业板和中小板。 根据数据,2013年第二季度主板、中小板和创业板营业收入同比增速分别达到9.8%、19.7%和21.8%,均高于2013年一季收入增速。比较过去6个季度同比增速,创业板和中小板从2012年3季度开始,保持连续三个季度向上复苏增长势头。其中,中小板单季度收入增速创近两年新高。 2013年第二季度主板、中小板和创业板归属于母公司净利润(扣非)增速分别为12.2%、7.2%和-1.2%,相比2013年一季,分别加快1.8个百分点、5个百分点和-1.5个百分点。从累计同比增速来看,2013年中报主板、中小板和创业板归属于母公司净利润增速分别达到11.3%、4.9%和-0.7%。 2013年第二季度中小盘实现归属于母公司的净利润增长快的行业分别是轻工(27.8%)、建筑建材(26.64%)和信息服务(14.2%),而农林牧渔(-67.75%)、信息设备(0.74%)和机械设备(3.19%)利润增速居所有行业后三位。 毛利率方面,今年二季度毛利率好的行业分别是医药生物、信息服务和信息设备,而农林牧渔、化工和建筑建材毛利率居所有行业后三位。净利润率方面,今年二季度净利率好的行业分别是医药生物、信息服务和电子,而农林牧渔、化工和轻工制造净利率居所有行业后三位。 白酒景气下行 国泰君安统计数据显示,2013年上半年,食品饮料行业收入和净利润同比增长9%和10%,收入和利润增速分别位列A股所有板块的第12位和第15位,相比于去年同期的23%、38%,增速明显回落。其中,白酒业绩增速下滑显著,大众品表现相对较优。 9月2日,贵州茅台披露的半年报显示,公司预收账款从年初的51亿元减少到8.3亿元,减少42.7亿元,暴跌83.6%,这意味着公司的“蓄水池”开始干涸。而且上半年贵州茅台营业收入141.28亿,同比增幅为6.51%,归属于上市公司股东净利润92.48亿,同比增长3.61%,上述数据与去年相比,增幅双双大幅跌落。 国泰君安研究员胡春霞研究发现,白酒业绩增速下滑,酒量价齐跌压力向下传导。上半年白酒板块收入、净利润561、204亿,同比变化1.8%、-0.9%。6月飞天茅台、五粮液一批价较年初分别下跌 24.6%、14.2%,渠道利润大幅减小,一线、二三线白酒预收账款同比减少80.5亿、5.7亿。价格带与一线白酒接近的二三线白酒承压大,水井坊、酒鬼酒、沱牌舍得上半年净利润增速分别同比下降41.7%、88.3%、84.8%。 上半年,白酒板块毛利率为73.4%;其中一线白酒毛利率为74.9%,二三线白酒毛利率为67.8%。一线白酒毛利率提升主要受益于茅台在2012年9月份提价30%、五粮液在2013年2 月份也有10%的提价,但行业下行明显制约了公司未来的提价能力;二三线白酒受茅台五粮液价格下行挤压,整体出现产品结构降级,其中古井贡酒毛利率下降5.8个百分点,水井坊毛利率下降3.6个百分点。目前终端需求仍然不振,预计白酒企业盈利水平短期内仍难改善。“白酒行业正经历长周期的景气下行,即使行业亦难穿越周期,维持对白酒板块谨慎的观点。”胡春霞说。 电子行业高增长 受益于智能手机和移动互联网的高速发展,上半年电子行业迎来了大牛市,翻倍个股层出不穷。 数据显示,2013年上半年,A股中电子元器件行业的营业收入为1045.86亿元,同比增长率为21.43%,高出全部A 股营收增速12.8个百分点;行业归属母公司股东的净利润为69.33亿元,同比增长率为41.59%,高出全部A 股的同比增速30.16个百分点。 信达证券分析师庞立永研究发现,2013 年上半年,电子元器件行业的销售净利率为7.24%,高于去年同期的5.77%;二季度销售净利率为8.03%,高于去年同期的6.35%和一季度的6.33%。行业的资产负债率达到42.81%,为2010年以来的新高,与2012年底的40.77%相比,上升了2.04个百分点。流动比率和速动比率出现下降,其中流动比率下降到1.82,速动比率下降为1.49。 2013年上半年,电子元器件行业的现金流动负债比为7.1%,现金债务总额比为4.89%,分别比去年同期提高3.32、2.4个百分点,行业偿还流动负债的能力大幅提高,举债能力增强。行业的销售现金比为8.13%,比去年同期提高4.21个百分点,行业的销售产生现金的能力有了大幅提高。 海通证券的统计则发现,截至上半年,基金前五大重配行业分别是机械设备、医药生物、食品饮料、电子和房地产业,持有市值占基金资产净值比例分别 11.46%、11.1%、7.25%、6.29%和6.08%。与上季度对比大的看点在于电子进入前五大行业,而金融退出前5 大行业,目前金融行业的占比仅5.67%,位居第6 位。 医药板块内部分化 作为“常青树”的医药板块,今年业绩同样表现不俗。数据显示,上半年有71 家医药上市公司利润增长超过20%,47 家超过30%,31 家公司利润增长超过40%。此中,主营收入快速增长的公司包括云南白药、天士力、新华医疗、长春高新、信立泰、红日药业、昆明制药、迪安诊断、泰格医药等。 中投证券研究员江琦、周锐统计了医药板块187 家有可比数据的公司及各子板块的主要财务指标。医药板块1-6月收入增长15.34%,归母公司净利润增长14.88%,扣非后净利润增速为12.24%;剔除原料药后,收入增速14.71%,归母公司净利润增长18.01%,扣非后的净利润增长15.21%。 整体板块维持较为稳定快速的增长,其中分板块来看中药、生物药、医疗服务利润增长情况表现较好;医药商业盈利能力逐步回升;器械企业分化较大;受限抗、降价等政策影响,化学制剂增速较慢。 与2012年上半年同比比较,2013年医药板块的收入增速有所下降,利润增速有所上升,反应了行业中的产品结构正在发生变化,公司、产品经出现分化。现金流方面略微下降,整体情况较好,上半年经营性现金流净额为104 亿,较2011年上半年下降12%,其中中药现金流较好,为54亿,同比增长12.2%;医药商业现金流较差,为负12.1亿。

|

版权所有©江西省赣萍商会 技术支持:

邮编 :330000 电话:0791-88680706 传真:0791-88119670 地址:江西省南昌市东湖区北京西路104号(老省政府对面)如家酒店11楼 备案号:赣ICP备13005044号-1